Autocarri: trattamento fiscale e super ammortamento

di Clara PolletSimone DimitriGli autocarri sono definiti dall’articolo 54, comma 1, lett. d) del Codice della Strada (D.Lgs. 285/1992) come veicoli destinati al trasporto di cose e delle persone addette all’uso o al trasporto delle cose stesse.

Gli autoveicoli per trasporto promiscuo (articolo 54, comma 1, lett. c, D.Lgs. 285/1992), invece, sono veicoli aventi una massa complessiva a pieno carico non superiore a 3,5 t (o 4,5 t se a trazione elettrica o a batteria) destinati al trasporto di persone e di cose e capaci di contenere al massimo nove posti, compreso quello del conducente.

Al momento dell’immatricolazione, nella carta di circolazione si usa la classificazione in base alle categorie internazionali, come segue:

- N1 veicoli destinati al trasporto di merci, aventi massa massima non superiore a 3,5 t,

- N2 veicoli destinati al trasporto di merci, aventi massa massima superiore a 3,5 t ma non superiore a 12 t,

- M1 veicoli destinati al trasporto di persone, aventi al massimo otto posti a sedere oltre al sedile del conducente.

Per quanto riguarda la deducibilità dei costi si fa riferimento al principio generale dell’inerenza (articolo 109, comma 5, Tuir) in quanto tali veicoli non sono espressamente citati dall’articolo 164 Tuir, che impone limiti di deduzione delle spese e altri componenti negativi per taluni mezzi di trasporto (autovetture).

Al fine di contrastare le immatricolazioni di veicoli dettate da convenienze fiscali, con provvedimento del direttore dell’Agenzia delle entrate del 6 dicembre 2006 sono stati individuati i “falsi autocarri” come quei veicoli che, a prescindere dalla categoria di omologazione e dagli adattamenti, risultano “fiscalmente” autovetture destinate al trasporto di persone.

La prima verifica da effettuare è il possesso di tre requisiti riscontrabili dalla carta di circolazione del mezzo:

- immatricolazione (J) come N1 (massa inferiore a 3,5 t)

- codice carrozzeria (J.2) = F0

- posti a sedere (S.1) = 4 o più

La mancanza anche solo di una caratteristica fa rientrare il mezzo nella categoria fiscale degli autocarri (così, ad esempio, la limitazione in modo permanente a due posti a sedere); se il veicolo, invece, ha tutte le caratteristiche precedenti, occorre ancora verificare il valore del rapporto tra la potenza espressa in Kw e la differenza tra massa complessiva in tonnellate e tara in tonnellate.

Il mezzo può essere definito fiscalmente come autocarro se il rapporto è inferiore al valore 180, diversamente (ossia con risultato uguale o superiore a 180) si applicano le regole fiscali delle autovetture.

Gli autocarri, definiti come beni strumentali adibiti al trasporto di cose, possono beneficiare della detraibilità Iva del 100% e della completa deducibilità del costo; quest’ultimo, viene normalmente spalmato per la durata della vita utile del bene con imputazione a conto economico della quota annua di ammortamento.

L’aliquota massima fiscale dell’ammortamento, prevista dal D.M. 31.12.1988, è pari al 20% per gli autoveicoli da trasporto (anche interno) pesanti e carrelli elevatori (ridotta alla metà per il primo anno).

L’investimento relativo all’acquisto di autocarri può usufruire dell’agevolazione del super ammortamento (articolo 1, commi da 29 a 36, L. 205/2017) con maggiorazione delle quote di ammortamento (o del canone di leasing) in via extra contabile.

La percentuale del beneficio varia come segue:

- se l’investimento è effettuato entro il 31 dicembre 2018 (oppure entro il 30 giugno 2019, con un ordine accettato ed un acconto versato pari almeno al 20% dell’ordine al 31 dicembre 2018) il super ammortamento è pari al 30%;

- se l’investimento è effettuato entro il 31 dicembre 2017 (oppure entro il 30 giugno 2018, sempre con ordine accettato ed un acconto versato pari almeno al 20% dell’ordine al 31 dicembre 2017) l’agevolazione è in misura pari al 40%.

Pertanto, l’acquisto di un autocarro, consegnato ad esempio a maggio 2018, usufruisce del super ammortamento al 30%; si applica, invece, il 40% di maggiorazione in presenza di un ordine accettato dal venditore con acconto versato dal cessionario (pari almeno al 20% del totale) entro il 31 dicembre 2017.

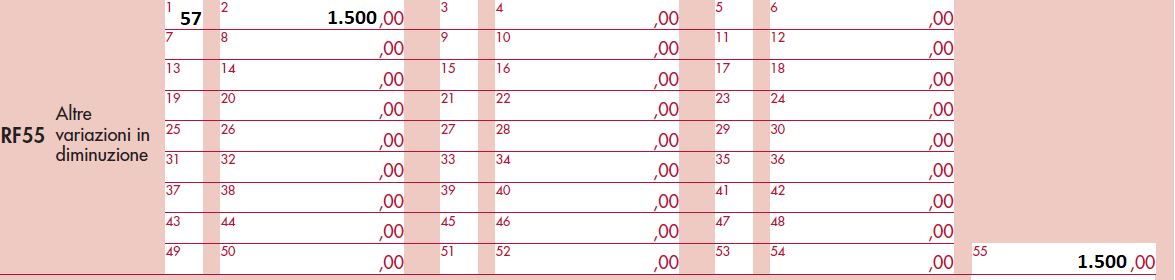

Nel modello Redditi SC 2019 relativo al periodo di imposta 2018, vanno indicate nel rigo RF55, le variazioni in diminuzione del reddito imponibile, utilizzando il:

- codice 50, per esporre la maggiorazione del 40% per gli investimenti in beni materiali strumentali nuovi, esclusi i veicoli e gli altri mezzi di trasporto di cui al citato articolo 164, comma 1, lettere b) e b-bis), Tuir, effettuati entro il 30 giugno 2018, nel rispetto delle condizioni sopra descritte;

- codice 57, per indicare il maggior valore delle quote di ammortamento e dei canoni di locazione finanziaria (maggiorati del 30%) relativi agli investimenti in beni materiali strumentali nuovi, esclusi i veicoli e gli altri mezzi di trasporto di cui all’articolo 164, comma 1, Tuir, effettuati dal 1° gennaio 2018 al 31 dicembre 2018.

Il costo dell’autocarro acquistato nel 2018, che usufruisce del super ammortamento, va indicato come di seguito illustrato: si ipotizza una quota di ammortamento dell’anno 2018 pari a 5.000 euro ed un super ammortamento del 30%, pari a 1.500 euro.

Il Decreto Crescita (articolo 1 D.L. 34/2019), infine, ha riproposto il super ammortamento con una maggiorazione del 30% per gli acquisti di beni strumentali nuovi (diversi dai veicoli citati dall’articolo 164 Tuir), effettuati a partire dal 1° aprile 2019 ed entro il 31 dicembre 2019 (oppure entro il 30 giugno 2020, se è stato accettato l’ordine dal venditore ed è stato versato un acconto almeno pari al 20% dell’ordine entro il 31 dicembre 2019).

Il Decreto Crescita (articolo 1 D.L. 34/2019), infine, ha riproposto il super ammortamento con una maggiorazione del 30% per gli acquisti di beni strumentali nuovi (diversi dai veicoli citati dall’articolo 164 Tuir), effettuati a partire dal 1° aprile 2019 ed entro il 31 dicembre 2019 (oppure entro il 30 giugno 2020, se è stato accettato l’ordine dal venditore ed è stato versato un acconto almeno pari al 20% dell’ordine entro il 31 dicembre 2019).

La maggiorazione del costo non si applica sulla parte di investimenti complessivi eccedenti il limite di 2,5 milioni di euro.