Unico 2015: Exit tax nel quadro TR

di Federica FurlaniIl trasferimento all’estero di soggetti titolari di reddito di impresa (e quindi imprenditori individuali, società di capitali, società di persone, enti commerciali, enti non commerciali per le attività commerciali eventualmente esercitate), che comporti la perdita della residenza ai fini delle imposte sui redditi, costituisce realizzo, al valore normale, dei componenti dell’azienda o del complesso aziendale che non siano confluiti in una stabile organizzazione situata nel territorio dello Stato.

Di conseguenza il contribuente viene assoggettato a tassazione sul valore normale dei beni trasferiti.

In alternativa al versamento immediato dell’imposta dovuta sulla plusvalenza, per effetto dell’art. 166, comma 2-quater, Tuir, dei decreti del Ministro dell’economia e delle finanze 2 agosto 2013 e 2 luglio 2014, e del Provvedimento del Direttore dell’Agenzia delle Entrate del 10 luglio 2014, i contribuenti che trasferiscono la residenza in altri Stati membri dell’Unione europea o dello Spazio Economico Europeo white list possono optare per la sospensione del versamento dell’imposta dovuta sulla plusvalenza o per il versamento rateale dell’imposta.

In particolare è possibile optare:

- per la sospensione del versamento dell’imposta, fino a quando i beni non siano effettivamente ceduti, entro il limite di 10 anni dal trasferimento;

- per il versamento rateale dell’imposta: le quote dovute sono maggiorate degli interessi nella misura prevista dall’art. 20 D.Lgs. 241/1997.

La sospensione o il versamento rateale vanno applicati sulla plusvalenza calcolata sull’intero valore dell’azienda trasferita e non possono essere più richieste per singolo bene, in base a quanto previsto dal DM 2 luglio 2014 che ha sostituito il precedente DM 2 agosto 2013.

Al fine di assolvere gli obblighi di monitoraggio richiesti per beneficiare della sospensione, il contribuente deve compilare l’apposito prospetto contenuto nei quadri TR del modello Unico PF, SP, SC e ENC.

Mentre il quadro TR del modello Unico SP contiene l’indicazione solo della plusvalenza realizzata che viene trasferita ai soci, in quanto il monitoraggio dei beni relativi al complesso aziendale verrà effettuata negli anni successivi dai soci stessi, gli altri quadri TR del modello Unico PF, SC e ENC, pur se di forma differente, contengono le seguenti informazioni:

- determinazione della plusvalenza, calcolata come differenza tra il valore normale dei beni del complesso aziendale trasferito all’estero (e che non siano ricostruiti nella contabilità della stabile organizzazione in Italia) e il loro ultimo costo fiscalmente riconosciuto;

- determinazione dell’imposta dovuta;

- monitoraggio della plusvalenza;

- eventuali operazioni straordinarie perfezionate successivamente al trasferimento della residenza.

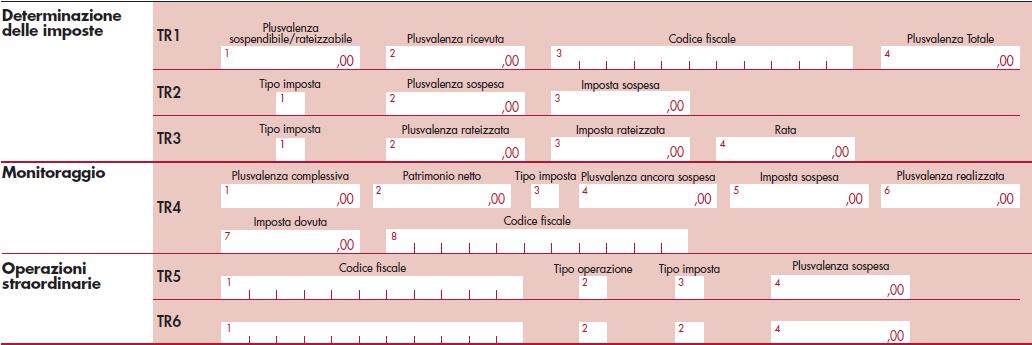

Si riporta il quadro TR relativo al modello Unico SC:

Le perdite di esercizi precedenti non ancora utilizzate compensano prioritariamente il reddito dell’ultimo periodo d’imposta di residenza in Italia. L’eccedenza, unitamente all’eventuale perdita di periodo, compensa la plusvalenza che emerge a seguito del trasferimento della residenza.

Le imposte sui redditi relative alla plusvalenza sono determinate in via definitiva, senza tener conto delle minusvalenze e/o delle plusvalenze realizzate successivamente al trasferimento.

L’opzione per la sospensione si esercita indicando l’ammontare della plusvalenza sospesa e della corrispondente imposta sospesa negli appositi campi, TR2, rispettivamente colonna 2 e 3.

La sospensione non può riguardare:

- i maggiori e i minori valori dei beni di cui all’art. 85 del TUIR;

- i fondi in sospensione d’imposta di cui al comma 2 dell’art. 166 del TUIR, non ricostituiti nel patrimonio contabile della stabile organizzazione situata nel territorio dello Stato;

- gli altri componenti positivi e negativi che concorrono a formare il reddito dell’ultimo periodo d’imposta di residenza in Italia, ivi compresi quelli relativi a esercizi precedenti, e non attinenti ai cespiti trasferiti, la cui deduzione o tassazione sia stata rinviata in conformità alle disposizioni del Tuir.

L’opzione per il versamento rateale si esercita indicando l’ammontare della plusvalenza rateizzata e della corrispondente imposta rateizzata negli appositi campi, TR3, rispettivamente, colonna 2 e 3, e l’importo della prima rata nella colonna 4.

Per i periodi d’imposta successivi a quello di esercizio dell’opzione per la sospensione dell’imposta, va presentato annualmente il modello di dichiarazione dei redditi limitatamente al prospetto di monitoraggio. La dichiarazione va presentata anche qualora non sia dovuta alcuna imposta, indicando l’ammontare dell’imposta ancora sospesa.

In caso di soggetto esercente impresa commerciale di cui all’art. 5 del Tuir e di società di cui agli articoli 115 e 116 del Tuir, l’obbligo del monitoraggio è assolto dalla società trasferita, limitatamente all’indicazione dell’ammontare della plusvalenza ancora sospesa nonché dell’importo della plusvalenza per la quale si sono verificati gli eventi realizzativi. Nel caso in cui si siano verificati eventi realizzativi, i soci indicano nella loro dichiarazione l’importo della plusvalenza realizzata, l’ammontare dell’imposta dovuta e il codice fiscale della società trasparente.