Le cause di esclusione dagli studi di settore

di Federica FurlaniAi sensi dell’art. 10, comma 4 della L. 146/1998 i soggetti che presentano una causa di esclusione dagli studi di settore non possono subire accertamenti basati sulle risultanze degli studi stessi.

È quindi importante individuare in modo corretto e puntuale un’eventuale causa di esclusione, tenendo conto che in alcuni casi è comunque necessario procedere alla compilazione e alla presentazione del relativo modello.

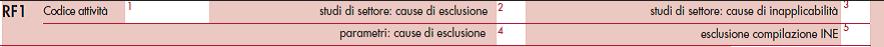

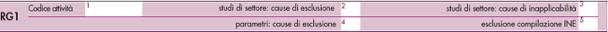

Tale situazione va evidenziata nell’apposita casella di rigo RF1 o RG1 o RE1 del modello Unico 2015 con gli specifici codici indicati nelle relative istruzioni.

In particolare, sono esclusi dall’applicazione degli studi di settore i contribuenti:

a) con inizio dell’attività nel corso del periodo d’imposta;

b) che hanno cessato l’attività nel corso del periodo d’imposta (il periodo che precede l’inizio della liquidazione è considerato periodo di cessazione dell’attività). Tali soggetti devono comunque presentare il modello.

Con riferimento a queste prime due cause di esclusione, si precisa che gli studi di settore si applicano anche:

- in caso di cessazione e inizio dell’attività, da parte dello stesso soggetto, entro sei mesi dalla data di cessazione;

- quando l’attività costituisce mera prosecuzione di attività svolte da altri soggetti, come nel caso di acquisto o affitto d’azienda, successione o donazione d’azienda, operazioni di trasformazione, di scissione e fusione di società.

Entrambi i casi sopra indicati ricorrono nell’ipotesi in cui vi sia omogeneità dell’attività rispetto a quella preesistente: le attività sono contraddistinte da un medesimo codice attività oppure i codici attività sono compresi nel medesimo studio di settore;

- nei confronti dei soggetti con periodo d’imposta diverso dai dodici mesi. Si pensi ad una società di capitali con un periodo d’imposta dal 1° settembre 2013 al 31 dicembre 2014: sarà soggetta agli studi di settore;

- in caso di svolgimento di una attività stagionale o soltanto per una parte del periodo di imposta;

c) con un ammontare di ricavi (articolo 85, comma 1, esclusi quelli di cui alle lettere c), d) ed e) del TUIR), oppure compensi dichiarati (articolo 54, comma 1, del TUIR) superiore a €5.164.569. Ricordiamo che il limite di esclusione è stato innalzato a €7.500.000 con effetto dal 1° gennaio 2007 ma la norma non è stata resa mai operativa e quindi il quadro ad oggi è il seguente:

- i contribuenti che conseguono dei ricavi superiori a €7.500.000 non sono tenuti a compilare il modello studi di settore;

- i contribuenti che conseguono dei ricavi compresi tra €5.164.569 e €7.500.000 sono esclusi dagli studi di settore ma sono comunque tenuti a compilare il Modello, e le informazioni richieste saranno utilizzate per la successiva fase di analisi per l’evoluzione degli studi di settore.

Le istruzioni di ciascun modello possono inoltre riportare specificità: ad esempio per gli studi VG40U, WG50U, VG69U, VK23U, ai fini della determinazione del limite di esclusione dall’applicazione degli studi di settore, i ricavi devono essere aumentati delle rimanenze finali e diminuiti delle esistenze iniziali valutate in base a quanto previsto dagli articoli 92 e 93 del TUIR;

d) che si trovano in un periodo di non normale svolgimento dell’attività.

Le fattispecie possono concretizzarsi in:

- il periodo in cui l’impresa è in liquidazione ordinaria, oppure in liquidazione coatta amministrativa o fallimentare;

- il periodo in cui l’impresa non ha ancora iniziato l’attività produttiva perché:

-

- la costruzione dell’impianto da utilizzare per lo svolgimento dell’attività si è protratta oltre il primo periodo d’imposta, per cause indipendenti dalla volontà dell’imprenditore;

- non sono state rilasciate le autorizzazioni amministrative necessarie per lo svolgimento dell’attività;

- è svolta esclusivamente un’attività di ricerca propedeutica allo svolgimento dell’attività produttiva di beni e servizi, sempreché l’attività di ricerca non consenta di per sé la produzione di beni e servizi e quindi la realizzazione di proventi;

- il periodo in cui si è verificata l’interruzione dell’attività per tutto il periodo d’imposta a causa della ristrutturazione di tutti i locali dell’impresa;

- il periodo in cui l’imprenditore individuale o la società hanno ceduto in affitto l’unica azienda;

- il periodo in cui il contribuente ha sospeso l’attività ai fini amministrativi con comunicazione alla CCIAA;

- la modifica in corso d’anno dell’attività esercitata, con codici attività non compresi nel medesimo studio di settore;

- per i lavoratori autonomi, il periodo in cui si è verificata l’interruzione dell’attività per la maggior parte dell’anno a causa di provvedimenti disciplinari.

Nei casi di non normale svolgimento dell’attività, ad eccezione delle ipotesi di liquidazione coatta amministrativa o fallimentare, deve essere compilato e presentato comunque il modello, nel quale va indicata (ad eccezione delle ipotesi di liquidazione ordinaria), nell’apposita scheda “Note aggiuntive” dell’applicazione GERICO, la motivazione che ha impedito lo svolgimento dell’attività economica in maniera regolare;

e) che determinano il reddito con criteri “forfetari”. Tali soggetti devono comunque presentare il modello senza compilare la parte relativa ai dati contabili (quadro F per le imprese oppure quadro G per gli esercenti arti e professioni). I dati comunicati potranno essere utilizzati per valutare se le caratteristiche strutturali del contribuente sono coerenti con i ricavi o compensi dichiarati;

f) che esercitano l’attività di incaricati alle vendite a domicilio;

g) con categoria reddituale diversa da quella prevista nel quadro degli elementi contabili contenuto nel modello per la comunicazione dei dati rilevanti ai fini dell’applicazione dello studio di settore approvato per l’attività esercitata (Circolare 58/E/2002);

h) che applicano il regime fiscale di vantaggio per l’imprenditoria giovanile e i lavoratori in mobilità.