La settimana finanziaria

di Direzione Finanza e Prodotti - Banca Esperia S.p.A.IL PUNTO DELLA SETTIMANA: l’audizione del Presidente Yellen conferma in agenda il rialzo dei tassi per il 2017

- “Rimandare per troppo tempo la stretta sui tassi sarebbe imprudente e potrebbe risultare dannoso per l’economia statunitense”

- L’agenda politica di Trump resta fonte di incertezza secondo la Federal Reserve

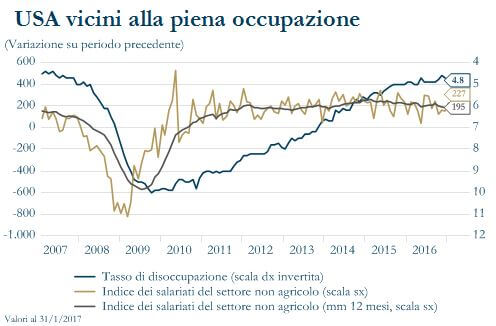

Il Presidente della Federal Reserve (Fed), Janet Yellen, nei due giorni di audizione al Congresso ha indicato che “se i dati continueranno a muoversi in linea con le sue aspettative si aspetta di rivedere l’orientamento della politica monetaria nelle prossime riunioni”. L’economia statunitense è molto vicina al raggiungimento degli obiettivi della Fed e per questo ulteriori aumenti graduali del costo del denaro sono giustificati. “Rimandare per troppo tempo la stretta sui tassi sarebbe imprudente e risulterebbe dannoso per l’economia statunitense”. Con queste parole, il Presidente ha rimesso in agenda il rialzo dei tassi per il 2017, tuttavia non ha voluto indicare nessuna data in particolare. Questa indicazione ha poi trovato conferma anche nelle dichiarazioni di Lacker, Presidente della Fed di Richmond, che ha aperto alla possibilità di più di due rialzi nel corso del 2017. Dall’audizione durata due giorni sono emersi anche altri interessanti punti di riflessione:

- In primo luogo, la Fed non userà il proprio bilancio come “strumento di politica attiva”. In altre parole, il mercato non si deve aspettare che la banca centrale sostituisca l’aumento dei tassi di interesse con una riduzione del proprio bilancio.

- L’audizione è stata anche un’occasione per ascoltare il Presidente della Fed a riguardo della politica economica di Trump. J. Yellen ha criticato fortemente la politica anti–immigrazione del Presidente Trump, dichiarando che l’immigrazione è una fonte importante per la crescita e il miglioramento del mercato del lavoro ed aggiungendo che un radicale cambiamento nella legge sull’immigrazione potrebbe avere un effetto penalizzante sul potenziale di crescita del paese.

- J. Yellen ha negato che il Dodd Frank (la riforma finanziaria firmata nel 2010 con l’intenzione dei legislatori di impedire una nuova crisi finanziaria e abusi della finanza) sia all’origine della diminuzione dei prestiti all’economia, sostenendo che questi sono aumentati del 75% dal 2010. Contemporaneamente, ha sottolineato come le regole introdotte post-crisi finanziaria abbiano rafforzato sia le banche statunitensi sia l’economia del paese.

- I cambiamenti nella politica fiscale degli Stati Uniti sono stati citati come una delle fonti di “notevole incertezza” intorno alle prospettive economiche del paese. Il FOMC ha bisogno di più chiarezza sulla futura politica di bilancio. Durante l’audizione, J. Yellen ha più volte ripetuto che la traiettoria fiscale statunitense non è sostenibile ed alcune misure in programma potrebbero peggiorare tale tendenza.

| Inflazione USA sorprende al rialzo | USA vicini alla piena occupazione |

|

|

LA SETTIMANA TRASCORSA

Europa: la politica monetaria della BCE resta accomodante, mentre sono “possibili e inevitabili” temporanee deviazioni dal capital key

I dati di maggior rilievo rilasciati questa settimana all’interno dell’Area Euro sono quelli relativi alla seconda stima del PIL del 4° trimestre ed ai verbali della riunione BCE di gennaio. Con la seconda stima del PIL la crescita del 2016 è stata leggermente rivista al ribasso rispetto alla precedente stima (+0.4% vs +0.5% su trimestre e +1.7% vs +1.8% su anno). La revisione al ribasso è da imputarsi principalmente alla revisione della crescita in Germania. In questa direzione, tra i dati nazionali, l’indice tedesco ZEW, che misura la fiducia delle imprese tedesche. L’indice è diminuito nel mese di febbraio in entrambe le sue componenti, aspettative (10.6 dal precente 16.6) e situazione corrente (76.4 rispetto al precedente 77.3), è indica ad un rallentamento della crescita del PIL. Piu’ rilevanti i verbali della riunione della BCE che confermano il tono accomodante della politica monetaria e aprono la porta a possibili deviazioni temporanee dal capital key negli acquisti dei titoli di Stato di tutti i paesi rientranti nel QE (finora limitate solo a quelli irlandesi e portoghesi per ragioni di scarsità). Nei verbali si legge che la BCE è disposta a modificare temporaneamente il meccanismo di acquisti ed, in particolare, il meccanismo del capital key, mentre una chiusura o una riduzione anticipata del programma è da escludersi, dal momento che la dinamica dell’inflazione non consegna ancora segnali convincenti di trend al rialzo.

Stati Uniti: inflazione sopra le attese e vendite al dettaglio robuste

Le indicazioni provenienti questa settimana dai dati macroeconomici sono particolarmente incoraggianti. La variazione dell’indice CPI per il mese di gennaio ha sopreso al rialzo (2.5% a/a), attestandosi ben al di sopra delle attese. L’inflazione core, al netto della componente piu’ volatile di energia ed alimentare, si è attestata a 2.3% a/a. Gli indici dei prezzi rilasciati questa settimana, pur non rappresentando le misure prese a riferimento dalla Fed, confermano l’esistenza di significative pressioni al rialzo per l’inflazione. Anche le vendite al dettaglio sono creciute piu’ delle attese (+0.4% m/m) nel mese di gennaio, confermando anche nel 2017 che dai consumi continuerà a venire un’importate contributo della crescita economica degli Stati Uniti. L’indice NAHB dei costruttori di abitazioni, pur in lieve rallentamento, resta vicino ai massimi storici (65). L’indice aveva raggiunto a dicembre il massimo post-crisi (69). Per ora il comparto sembra non risentire del rialzo del costo del denaro di dicembre. L’indice Empire State della Fed di New York che rileva la fiducia per le imprese manifatturiere è aumentato a 18,7 da 6,5 nel mese di febbraio. Anche la scomposizione della survey è stata particolarmente positiva. Vi è stato un significativo miglioramento dei nuovi ordini (a 13,5% da 3,1%) e dell’indice di occupazione (a 2,0% da -1,7%). L’indice dei prezzi pagati è aumentato, raggiungendo il massimo degli ultimi tre anni (37.8), probabilmente riflettendo i recenti guadagni dei prezzi delle materie prime. Inoltre l’indice manifatturiero Philly Fed ha raggiunto un massimo da 33 anni a 43.3 nel mese da 23,6: questo è un’altra indicazione il settore manifatturiero si è lasciato alle spalle la debolezza nel 2016. L’indice Philly Fed è ora ad un livello che, sulla base del rapporto storico, sembrerebbe puntare a una crescita del PIL di poco superiore al 6%.

Asia: Continua la pressione inflazionistica in Cina.

In Cina a gennaio l’indice dei prezzi al consumo ha registrato una crescita pari al 2.5%, in aumento rispetto al mese di dicembre (+2.1%), mentre l’indice dei prezzi alla produzione è aumentato del 6.9% rispetto all’anno precedente. I dati relativi all’economia cinese di inizio anno si rivelano incoraggianti. In Giappone, la fiducia delle aziende manifatturiere medio-grandi giapponesi è salita per il sesto mese consecutivo in febbraio, ai massimi da due anni e mezzo, ma contemporaneamente si registra un calo di quella del settore dei servizi, per la prima volta in quattro mesi. È quanto emerge dall’indagine Tankan mensile elaborata da Reuters. L’indice relativo al manifatturiero è salito a 20 da 18 di gennaio; quello sui servizi è invece passato a 26 da 30 del mese precedente.

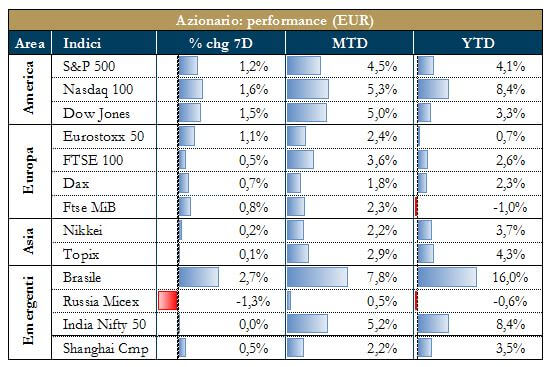

PERFORMACE DEI MERCATI

NEWSFLOW SOCIETARIO

Europa: Focus sul settore bancario e assicurativo, con molti istituti che hanno pubblicato i risultati trimestrali. UBI ha archiviato il 2016 con una perdita da €830mln dovuta a svalutazioni e rettifiche, ma la sussistenza di un utile a livello normalizzato ha indotto il cda a proporre comunque un dividendo cash agli azionisti pari a €0.11 per azione. Male anche BPM, che chiude il 2016 con una perdita netta di €1.61mld dopo rettifiche nette su crediti per €2.96mld. La copertura dei crediti deteriorati sale al 47.9% dal 43.8% di fine 2015, quella delle sofferenze al 60% dal 57.2%. L’AD, inoltre, ha detto che l’istituto non intende cedere altri npl oltre agli €8mld concordati con la Bce in sede di fusione; anzi, vuole sviluppare una piattaforma per la gestione dei crediti problematici, acquistandone potenzialmente da altre banche. Per quanto riguarda Carige, la banca ha chiuso il 2016 con una perdita netta di €297.3mln, dopo rettifiche su crediti per €467.9mln. Le modifiche sono frutto della verifica condotta dalla Bce nel primo semestre sulle posizioni in essere a fine 2015 e hanno determinato un significativo aumento della copertura del credito deteriorato. Riguardo al newsflow su Intesa e Generali, il Presidente della seconda banca italiana, Gian Maria Gros-Pietro, ha detto che Intesa non si è posta alcuna scadenza. Banca Generali ha realizzato nel Q4 un utile netto a €37.3mln, in linea con l’anno scorso e proporrà un dividendo a €1.07, rispetto alla cedola per €1.20 dell’anno scorso. La banca vede una raccolta netta a €3-4mld nel 2017 ma il target rappresenta un “floor”, in quanto l’andamento dipenderà dall’evoluzione della crisi delle banche. Creval ha reso noto che in data 20 febbraio 2017, in virtù della deliberazione assunta dall’Assemblea straordinaria in data 29 ottobre 2016, si darà esecuzione all’operazione di raggruppamento azionario di uno a dieci. secondo Il Sole 24-Ore di domenica Pop Emilia è in pole position per rilevare il 40% di Arca detenuto da Veneto Banca e Popolare di Vicenza. In ambito europeo, Credit Agricole ha riportato risultati in calo nel Q4, dovuti principalmente a svalutazioni del suo ramo retail per €491mln: gli utili sono scesi del 67% a €291mln mentre i ricavi sono aumentati del 7% a €4.58mld.

Nel settore industriale, Interpump ha comunicato i risultati preliminari del 2016: i ricavi sono stati di €922.82mln, meglio del consensus a €915mln e in aumento del 3.1% rispetto agli €894.93mln realizzati nell’esercizio precedente. L’utile si è attestato a €94.47mln, superiore alle attese a €91mln ma in discesa rispetto ai €118.31mln del 2015, dato che comprendeva proventi finanziari straordinari per €32mln. Riguardo Leonardo, secondo un’agenzia di stampa iraniana, Iranair ha concluso un accordo con Atr, partecipata da Airbus e Leonardo, per l’acquisto di 20 turboprop.

Tra le utilities, Edison ha chiuso il 2016 con ricavi in calo a €11.03mld dagli €11.31mld di un anno prima e con una perdita netta di €389mln, in miglioramento rispetto al rosso di €980mln del 2015. L’AD di Enel ha dichiarato che la rete per la ricarica delle auto elettriche, che la società realizzerà da aprile, costerà al gruppo meno di €300mln. La multinazionale, inoltre, si prepara a portare il piano di buyback azionario, da circa €2mld, all’esame del Cda del 16 marzo.

Tra le principali notizie: Claudio Descalzi, CEO di Eni ha firmato in settimana al Cairo, l’atto che perfeziona la cessione a BP della quota del 10% nella concessione di Shorouk, nell’offshore dell’Egitto. Eni rimane quindi con il 90% del giacimento, ma ha accettato di vendere una quota del 30% a Rosneft, previa approvazione del governo. Eni e Shell, in aggiunta, hanno chiesto a un tribunale della Nigeria di rimuovere la confisca del giacimento petrolifero Opl 245. Il Sole 24-Ore torna sull’ipotesi di un accordo fra Sky e Mediaset per la cessione della pay-tv Premium; secondo il quotidiano le trattative sarebbero avanzate e lo scoglio del prezzo non sarebbe più insormontabile. In ambito europeo, pesante la perdita di Rolls Royce nel 2016 pari a £4mld (€4.8mld), contro un utile di £160mln nel 2015. Sul crollo ha pesato in modo decisivo la caduta della sterlina (-20%), dato che il business principale di Rolls Royce è la produzione di motori e turbine per il settore aerospaziale, in cui la maggior parte degli scambi avviene in dollari. Allianz, infine, ha deciso di lanciare un piano buy-back, con un volume fino a €3mld, come parte di un piano già annunciato per restituire il capitale inutilizzato da crescita esterna di gruppo del periodo dal 2014 al 2016: inizierà il 17 febbraio con una durata non superiore ai 12 mesi.

Stati Uniti

Focus sulle operazioni di M&A, specialmente nel settore healthcare, con Zeltiq Aesthetics che ha guadagnato il 13.22% nella seduta di martedì in borsa, dopo che la società ha confermato di aver accettato l’offerta di acquisizione per $2.48mld in cash da parte di Allergan. Hologic ha annunciato di voler acquistare Cynosure per $1.65mld; quest’ultima ha generato una crescita dei ricavi a due cifre negli ultimi 7 anni. Riguardo ad Anthem, la scorsa settimana il tribunale statunitense ha bocciato la proposta della società di acquisire la rivale Cigna in un’operazione da $54mld, ravvisando pericoli per la concorrenza. Cigna ha avviato un’azione legale con la quale reclama da Anthem penali per $1.85mld a seguito dell’interruzione delle trattative e ulteriori danni per oltre $13mld. Immunomedics ha dichiarato di essere entrato in un accordo di sviluppo e licenza per le sue sperimentazioni di farmaci contro il cancro con Seattle Genetics, per una cifra pari a $2mld. Immunomedics, che lo scorso ottobre aveva ingaggiato Greenhill&Co per assisterlo con la licenza, riceverà $250mln immediatamente in cash. Aetna ha confermato di non procedere alla fusione con Humana dopo che la regulation americana ha dichiarato a gennaio che il deal avrebbe potuto causare problemi di concorrenza. Aetna pagherà a Humana $1mld, o $630mln dopo le tasse, come risarcimento.

Nell’IT, Apple ha toccato i massimi da 21 mesi in borsa nella seduta di lunedì dopo le previsioni di un iPhone 8 rivoluzionario. Apple, ha raggiunto una capitalizzazione di oltre $700mld e rappresenta circa il 3.5% del totale del valore di S&P500. Cisco ha riportato risultati in calo nel secondo trimestre fiscale chiuso il 28 gennaio 2017: l’utile è sceso a $2.35mld, o $0.47 per azione dai precedenti $3.15mld, o $0.62 per azione. Anche i ricavi sono diminuiti del 2.9% a $11.58mld.

Nel settore delle materie prime, DuPont, insieme a Chemours, ha accettato di pagare $671mln in cash per una serie di multe che riguardavano l’uso di elementi chimici tossici usati per produrre il Teflon; Chemours pagherà metà dell’importo. Freeport-McMoran ha dichiarato che il divieto ad esportare è ancora in vigore per la sua miniera di rame in Indonesia. Il governo ha rilasciato un permesso alla società, permettendo al colosso americano di fare richiesta per l’approvazione all’esportazione, indicando potenzialmente la fine al divieto di export. I dipendenti della società hanno fermato la produzione per protestare contro il governo.

Tra gli altri settori, da segnalare che il CdA di Mead Jhonson ha accettato l’offerta di acqusizione da parte del gruppo inglese Reckitt Benckiser per $16.6mld. Incluso il debito, la transazione valorizza l’azienda statunitense $17.9mld; Rb paghera’ $90 cash per azione agli azionisti di Mead Johnson, pari a un premio di circa il 30%. Sears ha annunciato un importante programma di ristrutturazione che prevede per il 2017 una riduzione dei costi di più di $1mld e del debito e degli obblighi pensionistici di almeno $1.5mld. La società, inoltre, ha comunicato che ha incaricato Eastdil Secured per raccogliere almeno $1mld dalla vendita dei suoi assets real estate. La controllata di GM, Opel, è l’oggetto del desiderio di Psa (Peugeot e Citroën); Gm e Psa hanno un’alleanza firmata nel 2012 e le società valutano regolarmente le possibilità di estendere la loro collaborazione. T-Mobile US ha annunciato una trimestrale superiore alle attese: nel Q4 l’EPS si è attestato a $0.45, contro attese di $0.28 mentre i ricavi sono stati pari a $10.18mld, al di sopra del consensus posto a $9.86mld. Japan’s SoftBank Group ha dichiarato mercoledì di aver raggiunto un accordo per l’acquisto di Fortress Investment Group per circa $3.3mld. Il deal ha come obiettivo quello di acquisire esperienza, dal momento che la banca giapponese si sta preparando a lanciarsi tra i piu grandi fondi di PE del mondo. Integra ha annunciato di voler comprare Codman, parte del gruppo Johnson&Johnson, per circa $1.05mld in cash. L’offerta, se approvata dai regulators, permetterà a Integra di incrementare le proprie vendite del 30% grazie all’espansione internazionale.

Asia

Crollo in borsa di più del 20% nella settimana trascorsa per Toshiba, dopo che la società ha chiesto più tempo per completare i documenti contabili. A distanza di poche ore la società ha poi annunciato alcune stime: il colosso teme di dover procedere alla svalutazione per $6.3mld del suo business nucleare Westinghouse, e di chiudere i primi 9 mesi con un rosso di $4.4mld

A cura della Direzione Gestioni Mobiliari e Advisory

Il presente Documento (il “Documento”) è realizzato dagli uffici Investment Advisory della Direzione Gestioni Mobiliari e Advisory (i “redattori”) di Banca Esperia SpA (la “Banca”) i quali non costituiscono un dipartimento di ricerca. Il presente documento Esso ha esclusivamente natura e scopi informativi generali. Esso Non costituisce in alcun modo un’offerta, né un invito, né una raccomandazione ad effettuare investimenti o disinvestimenti, né una sollecitazione all’acquisto, alla vendita, alla sottoscrizione di strumenti finanziari, né un’offerta di stipula di un contratto di investimento o di finanziamento, né attività di consulenza finanziaria, legale o fiscale o ricerca in materia di investimenti. Nella redazione del documento non sono stati presi in considerazione obiettivi personali di investimento, situazioni e bisogni finanziari dei destinatari del documento stesso.

I dati, le informazioni e le opinioni contenuti nel presente documento possono provenire, in tutto o in parte, da fonti ritenute attendibili. Qualora siano assunti e/o desunti dati, informazioni od opinioni da fonti esterne – puntualmente indicate – si precisa che non è stata effettuata alcuna verifica sulla loro completezza, correttezza ed attendibilità. In ogni caso, i redattori e la Banca (Banca Esperia) non garantiscono e non possono essere considerati in alcun modo responsabili per la loro esattezza e completezza, né per risultati futuri o per l’uso che i destinatari del documento o terzi ne facciano, né per qualsiasi conseguenza derivante, direttamente o indirettamente, dalla lettura, elaborazione e/o utilizzo dei dati, informazioni e valutazioni contenuti nel presente documento o da qualsiasi evento che venisse da chiunque ad esso ricondotto. Banca Esperia La Banca si riserva il diritto di apportare ogni modifica del contenuto del documento in ogni momento senza preavviso, senza tuttavia assumere obblighi o garanzie di aggiornamento e/o rettifica.

Il documento è di proprietà di Banca Esperia ed è vietato ogni uso, riproduzione, duplicazione o distribuzione, anche parziali, da parte dei destinatari del documento o di terzi, salva espressa autorizzazione scritta della Banca di Banca Esperia, la quale non comporta comunque alcuna responsabilità o garanzia, anche di risultato.

I rendimenti passati eventualmente rappresentati nel Documento non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni potrebbero variare nel tempo, senza necessità di comunicazione da parte di Banca Esperia.

Per quanto Banca Esperia possa mettere a disposizione della clientela personale provvisto di preparazione legale, fiscale o altrimenti specialistica, i destinatari del documento che, sulla base di questo, siano interessati, in piena autonomia e senza alcuna sollecitazione, ad entrare in rapporti con Banca Esperia medesima sono invitati, prima di prendere ogni decisione finanziaria, a ricorrere all’assistenza di propri consulenti di fiducia, legali, fiscali o di altra specializzazione rilevante.